Directorul Direcției stabilitate financiară din BNR, Eugen Rădulescu, a publicat joi pe blogul de opinii al Băncii Centrale o analiză despre provocările economice ale României. Acesta spune că din cauza politicienilor țara a ajuns într-o situație periculoasă.

„Despre dobânzi și despre joaca cu focul

Săptămâna trecută, Banca Națională a decis reducerea dobânzii de referință cu 25 de puncte de bază (adică 0,25 la sută). A fost o decizie dificilă, într-un context macroeconomic și internațional dintre cele mai complicate. În situația de acum, de altfel, nu există soluții magice prin care băncile centrale să poată rezolva problemele, atât de complexe, cu care se confruntă economia mondială, iar deciziile sunt cu atât mai dificile într-o țară în care s-au acumulat dezechilibre macroeconomice de-a lungul anilor și a căror rezolvare nu poate în niciun caz să se realizeze doar prin pârghii monetare.

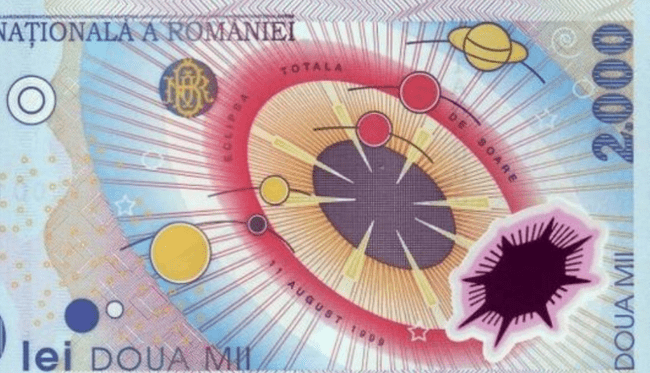

Marea, imensa problemă a României este dezechilibrul bugetar. Nu s-a ajuns aici peste noapte. În întreaga perioadă de la prăbușirea comunismului ne-am confruntat cu o capacitate scăzută de a colecta impozitele și taxele și cu nevoi de cheltuieli mari și în continuă creștere. După eforturi persistente și adoptarea unor decizii deosebit de dificile, reușiserăm, în urmă cu vreo 5-6 ani, să ne apropiem de faimosul MTO (medium term objective = obiectiv pe termen mediu, adică un deficit mai mic de 1 la sută din PIB, in conditii de creștere economică). Dar minunea nu a durat prea mult: începând din 2017, guvernele care s-au succedat la palatul Victoria au adoptat o conduită pe care păsăreasca macroeconomiștilor o denumește “nesustenabilă”, dar într-un limbaj de zi cu zi poate fi catalogată drept aberantă și distrugătoare. Dacă în anii 2017 și 2018 au mai putut fi găsite expediente pentru a menține iluzia unui deficit mai mic de 3 la sută din PIB (oricum, departe de MTO !), rezervele de machiaj s-au epuizat, iar finalul anului 2019 ne-a găsit la un nivel al deficitului bugetar de 4,3 la sută – de departe cel mai ridicat din Uniune Europeană. Să consemnăm că nivelul mediu al deficitului bugetar a fost anul trecut de 0,8 la sută pe ansamblul Uniunii. Cel mai mare deficit, după România, a fost cel al Franței, de 3 la sută din PIB, în condițiile în care această țară își acoperă deficitul la rate ale dobânzilor apropiate de 0. De consemnat, de asemenea, că țările fost comuniste au, toate, o situație bugetară cu mult mai bună. Ungaria a avut un deficit de 2 la sută, Polonia de 0,7 la sută, în timp ce Cehia și Bulgaria au avut excedente bugetare (0,3, respectiv 2,1 la sută din PIB).

Am insistat atât de mult asupra acestor cifre, aride, fără îndoială, pentru că orice construcție macroeconomică începe cu o situație de fapt, iar deciziile nu se adoptă din burtă sau plecând de la iluzii, deși unii politicieni nu se sfiesc să le întreţină, într-un dispreț total al realității și al consecințelor acestora.

Declanșarea crizei Covid ne-a prins din nou fără niciun fel de rezerve. Nici în privința unei minime echipări a sistemului sanitar pentru a putea face față situației de urgență, nici a fondului de rezervă bugetar, care fusese tocat fără remușcări. Nu putem pierde din vedere nici faptul că România a reușit “performanța” de a fi singura țară a Uniunii Europene care se află într-o procedură de infringement pentru depășirea deficitului bugetar, ceea ce obligă la adoptarea promptă a unor măsuri semnificative de corecție a acestui deficit – şi nicidecum a toca iresponsabil banii publici pentru a respecta promisiuni fantasmagorice.

Deficitul bugetar merge, de cele mai multe ori, mână în mână cu deficitul extern. România a consemnat anul trecut un deficit al contului curent de 4,6 la sută din PIB. Nu a fost chiar cel mai ridicat din Uniunea Europeană (ne-au depășit la acest indicator Irlanda și Cipru) dar și aici stăm cu mult mai rău decât țările vecine: Bulgaria, Croația și Polonia înregistrează excedente de cont curent, în timp ce Ungaria, Cehia și Slovacia au deficite semnificativ mai mici.

Deficitele gemene, bugetar și de cont curent, precum și perspectiva ca acestea să se adâncească în continuare, au determinat cele mai importante agenții de rating să coboare nivelul evaluării de țară al României la BBB- cu perspectivă negativă, adică la o jumătate de pas de ieșirea din rândul țărilor recomandate investițiilor și intrarea în categoria pentru care termenul folosit este “junk”(gunoi). Impactul pe care această eventualitate l-ar avea asupra economiei naționale, în general, și a situației financiare, în special, ar fi teribil. Capacitatea de a finanța deficitul pe piața externă s-ar deteriora grav, iar costul împrumuturilor ar exploda. Este o perspectivă pe care autoritățile române trebuie să o evite.

În această situație tensionată a apărut criza mondială a Coronavirusului, ceea ce a complicat foarte mult lucrurile, inclusiv pentru țările cu o situație de pornire favorabilă, dar cu atât mai mult pentru una prinsă din nou pe picior greșit. Deja scăderea producției și a veniturilor bugetare, concomitent cu cheltuielile de urgență pentru limitarea efectelor crizei Coronavirusului, pun o presiune formidabilă asupra bugetului.

Aceasta este imaginea de ansamblu în care Banca Națională trebuie să acționeze astfel încât să fie depășită criza, să poată fi reluată în condiții de siguranță activitatea economică, fără a pierde, în același timp, din vedere riscurile pe care situația macroeconomică le atrage.

Ce ar putea să facă în aceste condiții banca centrală? Primul pas, care a și fost făcut de altminteri, a fost acela de a mări lichiditatea în sistemul bancar, atât prin clasicele operațiuni reversibile (“repo”), cât și prin mai puțin uzitatele până în prezent achiziții de titluri de stat de pe piața secundară. Aceste din urmă operațiuni semnalizează orientarea politicii monetare înspre satisfacerea nevoilor pieței, fără însă a o inunda cu lei.

Cea de-a doua măsură a fost aceea de a reduce rata de referință, cu un total de 0,75 la sută, și de îngustare a coridorului de dobânzi ale Băncii Naționale, cu un total de un punct procentual. Aceste decizii de politică monetară au fost favorizate de o scădere a ratei inflației întrucâtva mai rapidă decât se anticipase. Trebuie spus că această tendință a inflației nu reflectă neapărat evoluții favorabile, întrucât, pe de-o parte, ea se datorește scăderii abrupte a prețului petrolului pe piața internațională, iar pe de altă parte, este semnul scăderii cererii de bunuri și servicii, în condițiile stării de urgență. Totuși, scăderea ratei inflației oferă băncii centrale oarece spațiu de manevră, care a atras, de altfel, cea mai recentă reducere a ratei de referință.

Ar exista alternative la această politică a băncii centrale, considerată de unii prea prudentă? Păi, să vedem! Teoretic, Banca Națională ar putea reduce dobânda sa de referință mai mult și mai repede, apropiindu-ne de nivelurile practicate de alte bănci centrale europene. Doar că, așa cum am arătat mai sus, toate celelalte țări care au redus ratele dobânzilor au o situație a bugetului și a contului curent incomparabil mai bună decât cea pe care o înregistrează țara noastră. Dacă e să ne aflăm în treabă, putem să ne mirăm că, de exemplu, Bulgaria are rata de referință la nivelul zero. (Există un cetăţean, care se crede analist, care afirmă că dobânda BNR este de 17,5 ori mai ridicată decât cea a Băncii Poloniei. L-aş sfătui, colegial, ca să zic aşa, să ne compare cu Banca Bulgariei : dobânda noastră este de un infinit de ori mai mare. Ce impact mediatic ar avea !) Doar că Bulgaria are atât excedent bugetar, de 2,1 la sută din PIB, cât și de cont curent, de 4 la sută din PIB. Dacă avem cunoștinţe de economie măcar la nivel de anul I de facultate, înţelegem de ce nu se pot compara situaţiile. Dacă nu, facem împărţiri la 0 şi ne scărpinăm în cap.

Există două argumente puternice pentru care prudența trebuie să caracterizeze politica de dobânzi a Băncii Naționale. Primul este legat de impactul pe care scăderea abruptă a dobânzilor l-ar avea asupra cursului valutar al leului. Reducerea mai agresivă a ratelor de dobândă ar antrena aproape imediat un atac asupra cursului valutar, ce nu ar mai putea fi stăvilit. Iar aceasta, cu atât mai mult cu cât deficitul extern generează, prin el însuși, o nevoie de valută care presează oricum asupra cursului valutar. Mai mult decât atât, experiența funcționării piețelor valutare arată că, aproape întotdeauna, declanșarea unui proces de depreciere a unei monede are tendința de a se opri doar după ce a fost depășit nivelul de echilibru, ajungându-se la ceea ce în piață este caracterizat cu termenul “overshooting”. O depreciere a leului cu 10-15 la sută, deloc imposibilă dacă dobânzile interne ar fi semnificativ mai scăzute decât în prezent, ar duce cursul valutar pe la 5,5-5,6 lei/euro, ceea ce ar arunca în aer o stabilitate dobândită cu greu și cu eforturi importante. Chiar asta ne dorim? Cine ar avea de câștigat dintr-o asemenea nebunie?

Al doilea argument este puțin mai nuanțat, iar el se referă la credibilitatea politicilor urmate de autoritățile române. Mai mult decât oricând, avem nevoie ca partenerii externi să aibă încredere în conduita politicilor României. Da, vom avea un deficit bugetar mult mai mare decât cel avut în vedere în ianuarie ; dar acest deficit trebuie să fie strict corelat cu efectele crizei Coronavirusului și cu măsurile adoptate pentru depășirea ei. Da, Banca Națională poate reduce ratele dobânzilor și poate mări lichiditatea din sistem – tot ca urmare a crizei Coronavirusului, nu oricât și oricum. Dacă însă deficitul bugetar o ia pe coclauri pentru cauze fără legătură cu Coronavirusul și dacă Banca Națională capotează de la îndeplinirea rolului ei de apărător al monedei naționale, atunci credibilitatea autorităților române se năruie, iar ţara se auto-izolează, cu efecte inimaginabile asupra nivelului de trai și al viitorului economiei naționale.

Situația este, fără îndoială, deosebit de complexă. Riscurile pe care le avem sunt colosale. Doar politici responsabile ne pot scoate la lumină. Și închei cu un apel pentru politicieni: nu vă jucați cu focul! Nu aruncați în haos economia națională cu măsuri fantasmagorice!”, a scris Eugen Rădulescu.

Comentează